「この会社、なんだか良さそう…💭」

そんな“なんとなく”の理由で株を買ったこと、ありませんか?

テレビで話題だったり、友達が買っていたり…つい流されちゃうこと、ありますよね。

でもちょっと待ってください。

知らない道を地図もなしに歩くのって、不安じゃないですか?

投資も同じ。なんとなくの投資は、常に不安と隣り合わせです😥

そこで役立つのが ファンダメンタルズ分析📊

会社の決算書や財務情報を使って、その会社の「本当の価値」を見抜く方法です。

これができれば、もう“なんとなく投資”とはおさらば。

- この会社、今お買い得?

- 将来、もっと大きくなる力はある?

そんな疑問も、自分の頭でスパッと判断できます💡

この記事を読み終える頃には、

「うわさ」や「雰囲気」に左右されず、

自信を持って銘柄を選べるようになっているはずです。

さあ、一緒にその第一歩を踏み出しましょう🚀

ファンダメンタルズ分析ってなに?なんで必要なの?

「ファンダメンタルズ」とは、もともと 経済や企業を支える基礎の条件 のこと。

投資の世界では、会社の業績や財務状態、成長性など、“企業の土台”を指します📊

じゃあ、なんでこれを学ぶ必要があるのでしょう?

答えはシンプル。

“なんとなく投資”から卒業して、自分で納得できる判断をするため です。

株価は、人々の「気分」や「うわさ」で大きく動くことがあります。

流行で株価が上がっても、業績が伴わなければいつか元に戻るかも…。

逆に、みんなが見過ごしている割安株に、将来の成長の芽が潜んでいることもあります🌱

ファンダメンタルズ分析は、そんな 一時的な流行に惑わされず、会社の“本当の価値”を見抜く羅針盤 のような存在。

これをマスターすれば、投資の波に流されずに、自信を持って航海できます⛵

さらに、テクニカル分析と組み合わせれば、株価の動きも「なるほど!」と納得しながら見られるようになります✨

ファンダメンタルズ分析、まず最初にすること

「よし、やってみよう!」

そう思ったあなたはもう一歩前進です👏

ファンダメンタルズ分析は、決して難しいものではありません。

最初の一歩は たった一つ。

それは、自分が応援したい会社、興味のある会社を一つ選ぶこと です。

新しい趣味を始めるとき、いきなり専門書を何冊も読みませんよね?

まずは「面白そう!」と思ったことから始めるのが一番です。

投資も同じです😊

例えばこんな会社からスタートしてみては?

- 毎日使っているスマホのメーカー📱

- よく行くコンビニやスーパー🛒

- 好きなアパレルブランド👗

- 応援しているプロ野球チームを運営している会社⚾

どんな会社でもOK!

まずは「どんな会社なんだろう?」と少しでも興味を持つことが大事です。

なぜなら、会社について知ることは 苦痛じゃなく、楽しい発見の連続 だから。

そしてその楽しさこそが、ファンダメンタルズ分析を続ける力になります💡の会社について知ることは、決して苦痛ではなく、むしろ楽しい発見の連続になるからです。そして、その楽しさこそが、ファンダメンタルズ分析を続けるための何よりの力になります。

どこで調べればいい?初心者向けファンダメンタルズ分析の始め方

「ファンダメンタルズ分析、どうやって調べればいいの?」

と思いましたよね。安心してください✨

今は誰でも 無料で簡単に企業の数字をチェックできるツール がたくさんあります。

難しい決算書を最初から読み込む必要はありません。

まずは 手軽に使える無料ツール からスタートしましょう💡

会社四季報で「全体像」を掴む📘

ファンダメンタルズ分析の王道は、やっぱり『会社四季報』です。

プロの記者が独自取材した情報をコンパクトにまとめていて、

- 事業内容

- 将来の業績予想

- 強みや課題

などが一目でわかります。

いきなり全部を読む必要はありません。

まずは、あなたが選んだ会社のページを開き、

「この会社はどんな事業をしているのか?」を ざっくり掴む ことから始めましょう。

Yahoo!ファイナンスで「主要な数字」をチェック💻

次は、より具体的な数字を見てみます。

無料で使える Yahoo!ファイナンス が便利です。

検索窓に企業名や証券コードを入力すると、

PER、PBR、ROE といった主要な株価指標がまとめて表示されます📊

ポイントは 数字の絶対値だけで判断しないこと。

同業種のライバル企業と比べて、

- この会社はお買い得か

- 効率よく稼げているか

をチェックすると、判断のヒントになります。

まずはこの 2つのツール(会社四季報と、必要ならYahoo!ファイナンス)で、あなたの会社の“通知表”を覗く感覚 でOKです。

※すでに証券口座をお持ちなら、口座の銘柄ページだけでも十分確認できます。

小さな一歩から、分析の世界に足を踏み入れてみましょう🚀

会社の価値を測る3つの物差し:PER・PBR・ROE

あなたが選んだ会社、本当に価値があるのか?

それを判断するための3つの物差しが PER・PBR・ROE です。

難しそうに聞こえますが、意味は意外とシンプルです😊

PER(株価収益率):稼ぐ力に対して「お買い得か」を測る

PPERは、会社の「利益」と「株価」を比べて、株が割安か割高かを見る指標です。

目安

- PER 15倍以下 → 割安と判断されやすい

- PER 20倍以上 → 割高と判断されやすい

たとえ話

あなたがパン屋を経営し、1年間で100万円の利益を出したとします。

誰かがそのお店を1,000万円で買いたいと言った場合、PERは 10倍(1,000万 ÷ 100万)。

同じ利益でも、2,500万円で買えるパン屋ならPERは 25倍。

PERが低い方が「お買い得」です。

⚠️ 注意

業種や成長性によって適正PERは変わります。

- 製造業 → 成熟しているのでPER低め

- IT企業 → 成長期待でPER高め

PBR(株価純資産倍率):資産に対して「お買い得か」を測る

PBRは、会社が持つ「資産」と株価を比べる指標です。

投資家が会社を買うときに、資産より安く買えるかどうかをチェックします💰

目安

- PBR 1倍以下 → 割安株

- PBR 1倍以上 → 割高株

たとえ話(フリマ感覚)

フリマで定価1万円の新品リュックが 5,000円 で売られていたとします。

「お、これはお買い得かも!」と思いますよね😊

会社でいうと、純資産が 1,000万円 の会社を 500万円 で買える状態がこれに当たります。

PBRは 0.5倍。

つまり、資産の半分の価格で会社を手に入れられる、割安株=お買い得株 です✨1,500万円で買ってくれるなら、PBRは1.5倍。PBRが1倍を下回る場合は、「資産を全て売却しても、投資額以上のお金が戻ってくる」と考えることができるので、割安と判断されます。

ROE(自己資本利益率):会社の稼ぐ力を測る

ROEは、株主から集めたお金(自己資本)を使って、どれだけ効率よく利益を出しているかを示す指標です。

目安

- ROE 8%以上 → 優良株

- ROE 5%未満 → 稼ぐ力が低め

たとえ話

友人から100万円を預かり、ビジネスで20万円の利益を出せたら、ROEは 20%。

別の友人が5万円しか利益を出せなかったら、ROEは 5%。

ROEが高いほど、効率よく稼げる優良企業 ということです📈、あなたのROEは20%(20万円 ÷ 100万円)です。もし別の友人が5万円しか利益を出せなかったら、その人のROEは5%。ROEが高いほど、お金を増やすのが上手い「優良企業」と言えます。

この3つの物差しを使えば、数字に基づいて会社の価値を判断できます。

「なんとなく」ではなく、「お得かどうか」「効率よく稼げるか」を自分で確認できるのが、ファンダメンタルズ分析の強みです✨

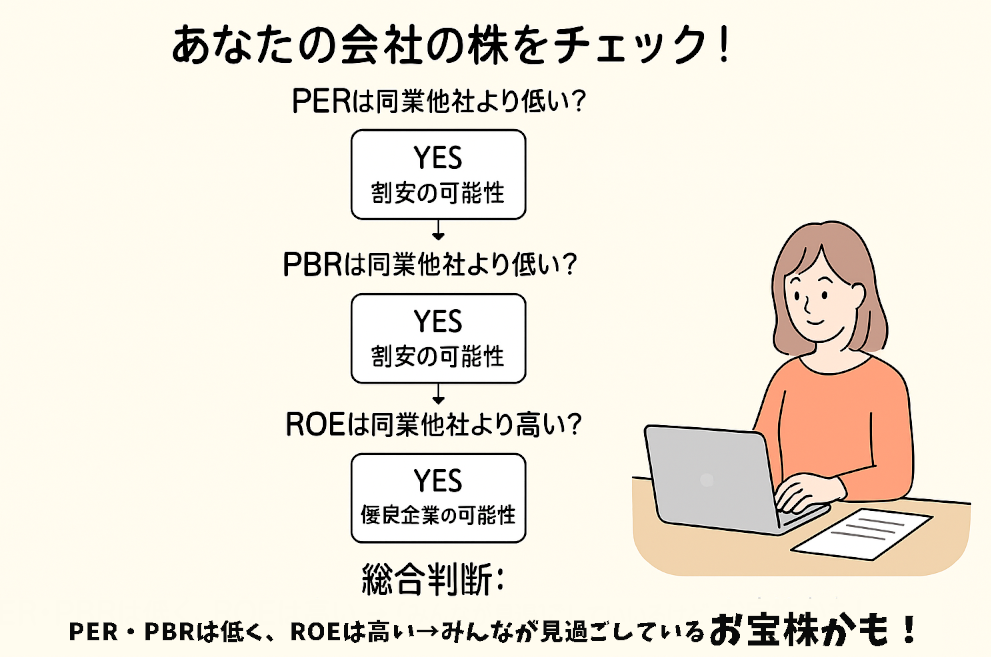

3つの物差しで判断!あなたが選んだ会社は「お買い得」?

これまでに PER・PBR・ROE の3つの指標について学びました。

でも、数字を単体で見るだけでは「本当にお買い得か?」はわかりません。

なぜなら、優れた投資家は 同業他社や業界全体と比べて判断 するからです💡

たとえば、あなたの会社のPERが 12倍 だとします。

一見割安に見えますが、同業のライバルが 10倍 ばかりだったら…実は割高かもしれません。

そこで、初心者でもわかりやすい 「お宝株を見つける3つの黄金ルール」 をご紹介します✨

黄金ルール1:PERとPBRは低いか?

まず、会社の株価が「割安」かどうかをチェックします。このとき、単に数字を見るのではなく、同じ業界のライバル企業や業界全体の平均値と比べてみましょう。

- PERが同業他社より低い → 会社の利益に対して「割安」である可能性

- PBRが同業他社より低い → 会社の資産に対して「割安」である可能性

黄金ルール2:ROEは高いか?

次に、その会社が効率よく稼げているかをチェックします。

ここでも、同じ業界のライバル企業と比べてみましょう。

- ROEが同業他社より高い → 株主のお金を効率よく使っている「優良企業」である可能性

黄金ルール3:3つの指標を総合的に判断する

PERが低く、PBRも低く、そしてROEが高い会社は、まさに「みんなが見過ごしているけど、実は素晴らしい会社」かもしれません。

- PER・PBRは低く、ROEは高い

→ 「みんなが見過ごしているけど、実は素晴らしい会社」の可能性大です🎯

もちろん、このルールがすべてではありませんが、これを知っておくだけで、あなたは「なんとなく」ではなく、自信を持って「お買い得」な株を見つけることができるようになります。

さあ、あなたが選んだ会社は、この黄金ルールに当てはまりますか?

完璧な会社はない!ファンダメンタルズ分析の次のステップ

PER・PBR・ROEを使えば、あなたの会社が「お買い得」かどうかの判断はできるようになりました📈

でも、これだけで完璧な判断ができるわけではありません。

この3つの指標は、会社の 健康診断 のようなものです。

- PER=体温

- PBR=血圧

- ROE=心拍数

体温や血圧、心拍数を測れば大まかな健康状態はわかりますが、病気のすべてがわかるわけではない のと同じです。

投資の世界でも同じ。

- PERが低く、PBRが1倍を下回っていても、借金が多すぎたり手元の現金が少なければ、将来的に経営が厳しくなる可能性があります⚠️

次のステップとしてチェックしたい指標

- 自己資本比率:会社の財務の健全性。比率が高いほど借金が少なく、倒産しにくい💪

- キャッシュフロー:現金を効率よく稼げているか💰

- 配当利回り:投資額に対してどれだけ配当金がもらえるか💸

💡 ポイント

最初から全部覚える必要はありません。

まずは 基本の3つの指標をしっかり使いこなすこと → 慣れてきたら少しずつ知識を増やす → これがファンダメンタルズ分析を続けるコツです✨

まとめ:ファンダメンタルズ分析は「一生モノの地図」

この記事を最後まで読んでくださってありがとうございます✨

これで、もう「なんとなく」で投資する必要はありません。

ファンダメンタルズ分析は、テレビやSNSのうわさに惑わされず、自分の頭で会社の本当の価値を見抜くための「一生モノの地図」 です🗺️

- PER・PBR・ROE:決して難しくない3つの指標

- まずは好きな会社・興味のある会社を選んで数字を眺めることからスタート

- 完璧に分析する必要はない、大切なのは「一歩踏み出すこと」

もしあなたが選んだ会社が、世間ではあまり知られていないけれど、

ファンダメンタルズ分析で見ると「お買い得」な会社だったら?

そんな自分だけの「お宝株」を見つける喜びは、きっと投資ライフを何倍も楽しくしてくれます😊

さあ、今日から自信を持って、投資の旅に出かけましょう🚀

🔗 ファンダメンタルズ分析の基本を学びたい方へ

👉ファンダメンタルズ分析とは|マネックス証券

📘 決算書が苦手でも“将来性”は見抜ける!

「数字が苦手…でも企業の未来は見たい」そんな方に向けて、僕が実践している“たった1つの視点”を紹介しています。

👉【投資家向け】決算書が苦手な僕が「将来性」を見抜くたった1つのポイント教えます

コメント