「自社株買い発表!」

そのニュースが流れた直後、夜間PTS(私設取引システム)には買いが殺到し、株価は一気に跳ね上がります。

それを見て、

「もうここまで上がったなら、今さら買っても遅いな……」

と、諦めてしまう人も多いのではないでしょうか。

しかし、結論から言えば――

本当の勝負は「発表翌日の寄り付き」から始まります。

確かに、自社株買いを発表した銘柄の多くは、翌日に窓を開けて急騰します。

ただし、その後の値動きは銘柄によってまったく異なります。

- ✅そのまま失速し、「高値掴み」で終わってしまうのか

- ✅それとも、寄り付き後からさらに上昇を続けるのか

この運命を分ける、極めて重要な「判断基準」が存在します。

それが、「空売り残高」です。

自社株買いという“火種”が、市場に溜まった「空売りの山」に引火したとき、

株価はファンダメンタルズを一時的に無視した、爆発的な上昇――

いわゆる「ショートスクイーズ(踏み上げ)」を引き起こします。

この記事では、

「自社株買い × 空売り残高」を軸に、

発表直後の熱狂や悲観に振り回されることなく、

踏み上げ相場の初動を“後出しジャンケン”で狙う需給分析の考え方を徹底解説します。

知らなきゃ危険!「空売り残高」と「信用売り残」の決定的な違い

空売り残高(売り残)とは、信用取引において投資家が株を借りて売却し、

まだ買い戻し(決済)されていない株式数のことを指します。

普段、私たちが利用している証券会社のアプリでは、

この「空売り残高」を直接確認できるケースは多くありません。

その代わり、よく目にするのが

「信用売り残」という指標です。

しかし、この信用売り残だけを見て

「空売りが溜まっているから、踏み上げが来そうだ」

と判断するのは、実はかなり危険です。

なぜなら――

信用売り残と、真の踏み上げを生む空売り残高は、まったくの別物だからです。

1. 見るべきは「信用売り残」ではなく「空売り残高」

証券会社のアプリに表示される信用売り残は、

主に個人投資家の売買動向を反映したデータです。

一方で、私たちが本当に警戒すべき(あるいは期待すべき)

「空売り残高」には、

ヘッジファンドなど機関投資家による巨額の空売りが含まれています。

整理すると、こうなります。

- ✅信用売り残:個人投資家の「売り」の記録

- ✅空売り残高:個人の「売り」+ 機関投資家(プロ)の「売り」

そして――

本物の踏み上げ相場は、

個人投資家が損切りするだけでは起きません。

数億円単位の空売りを仕掛けていた機関投資家が、

「想定外の材料(=自社株買い)」によって

パニック的な買い戻しを余儀なくされたとき、

初めて株価は制御不能な上昇に入ります。

2. どこを見ればいい?「空売り残高」を確認できる3大ツール

では、その重要な空売り残高は、どこで確認すればいいのでしょうか。

ここでは、初心者からプロまでが実際に使っている

代表的な3つのツールを紹介します。

どれも使い方はシンプルで、

トップページの検索窓に

「銘柄名」または「4桁の証券コード」を入力するだけです。

① 日証金残高:「昨日の戦況」を最速で把握する

日証金(日本証券金融)が公表する残高データでは、

前営業日時点の融資残高(信用買い)と貸株残高(信用売り=空売り)を

確認できます。

データは翌営業日に速報値として更新されるため、

直近の市場で空売りが増えたのか、減ったのかを把握するうえで、

最も早く確認できる公式情報です。

② IR BANK(アイアールバンク):プロの「弱点」を可視化する

IR BANKでは、

「どのファンドが、いつ、どれだけ空売りを仕掛けたか」

という履歴を一覧で確認できます。

自社株買い発表時に、

- 誰が一番困っているのか

- 誰が一番早く買い戻さなければならないのか

を特定するうえで、非常に強力なツールです。

踏み上げ相場は、

「需給」ではなく「人(組織)の焦り」から始まります。

③ Yahoo!ファイナンス(アプリのみ)

これまでYahoo!ファイナンスでは

個人投資家の信用売り残しか確認できませんでした。

しかし、2025年以降、

アプリ版に限って

「大口投資家の空売り残高」が

直接確認できるようになっています。

普段使いのアプリで

「プロの売り」が見えるようになった点は、

個人投資家にとって大きな進化と言えるでしょう。

実は、公式には「空売り残高」という言い方はしません。

✅ 公式(制度・開示)で使われる表現

- 貸株残高

- 融資残高

- (大口)空売り残高報告(金融商品取引法に基づく開示)

✅公式用語ではないが、一般的に使われる表現

- ショート残高

- 空売り残高

- 売り残

「材料出尽くし」を打ち砕くショートスクイーズ(踏み上げ)の正体

ショートスクイーズ(踏み上げ)とは、

空売り(ショート)が積み上がった銘柄で、

自社株買いなど価格が予想外に上昇した際、

売り手が損失回避のために買い戻しを急ぐことで、

株価がさらに急騰する現象です。

空売り勢が連鎖的に損切りへ追い込まれるため、

短期間でファンダメンタルズを超えた上昇が起こります。

1. 衝突する「2つの買い」:戦略とパニック

ショートスクイーズの最中、

市場では性質の異なる2種類の「買い」が同時に発生します。

① 会社側の「自社株買い」

「自社の株価は割安だ」という判断に基づく、

冷静かつ戦略的な買いです。

これは株価の下値を支える、強力な“盾”になります。

② 売り方の「損切りの買い戻し」

株価が想定に反して上昇し、

含み損に耐えられなくなった空売り勢による買いです。

「価格は問わない。今すぐ決済したい」という

恐怖に突き動かされた“矛”のような買いです。

この

「意志のある買い」と「パニックの買い戻し」が重なったとき、

株価を押し上げるエネルギーは

通常の2倍、3倍へと膨れ上がります。

2. 売り方はなぜ「価格に関わらず」買わなければならないのか

空売り勢が

「後出しジャンケン」の餌食になるのには、

逃げ場のない3つの理由があります。

① 出口が極端に狭い

機関投資家が抱える空売りポジションは巨大です。

一気に買い戻せば、

自分の買いで株価をさらに押し上げてしまうため、

彼らは数日〜数週間かけて

買い戻し続けるしかありません。

② 強制決済という“自動スイッチ”

一定の損失水準に達すると、

証券会社はシステムで

機械的な「成り行き買い」を執行します。

本人の意思に関係なく、

高値で買わされる――

これが踏み上げを加速させる要因です。

③ 逆日歩(ぎゃくひぶ)という時間制限

株不足が深刻化すると、

売り方は株を借り続けるための

レンタル料(逆日歩)を支払わなければなりません。

- 株価は上がって含み損が膨らむ

- 持っているだけでコストが積み上がる

この「負の複利」が、

売り方に早期撤退を強制します。

本質の一言: 初心者は「もう上がった」と見て諦めますが、プロは「まだ買い戻せていない売り方がどれだけ残っているか」を見て、その後の伸び代を計算します。窓を開けて上昇した直後こそ、売り方の絶望が最大化する踏み上げ相場の“初動”になりやすいのです。

空売り残高からみる「3つの踏み上げポイント」

第2章で「踏み上げ」のメカニズムを理解したら、

次は 「どの銘柄なら火が燃え広がりやすいか」 を特定する段階です。

すべての自社株買いが爆騰するわけではありません。

自社株買いが「爆薬」、空売り残高が「ガソリン」だとすれば、

その爆発力が最大化する条件は、事前にかなりの精度で絞り込めます。

ここでは、

踏み上げ相場に発展しやすい3つのチェックポイントを見ていきましょう。

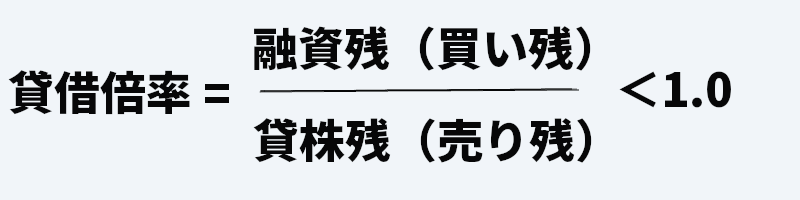

1. ① 貸借倍率 0.5倍以下の踏み上げの臨界点

需給の歪みを一瞬で判断するための、

最も重要な指標が 「貸借倍率」 です。

この数値が 1.0倍を割り込んでいる状態は、

市場に

「将来、買い戻さなければならない株」が

「買い持ちの株」よりも多いことを意味します。

特に注目すべきは、次の水準です。

- 1.0倍以上: 需給はフラット、または買い長

→ 発表後は「通常の好材料」で終わりやすい - 1.0倍〜0.6倍: 売り方がじわじわと苦しくなり始めるゾーン

- 0.5倍以下: 踏み上げのレッドゾーン

→ 自社株買いが着火剤となり、売り方がパニックに陥りやすい臨界点

2. 「逆日歩」という名の強制退場コスト

踏み上げの破壊力を一段引き上げるのが、逆日歩の存在です。

空売りをしている投資家は、

通常でも株を借りるためのコストを支払っています。

しかし、空売りが殺到し、株不足が深刻化すると、

そのコストは一気に跳ね上がります。

売り方から見ると、

- 株価は上がって含み損が拡大

- 持っているだけで、毎日コストが積み上がる

という ダブルパンチ の状態です。

こうなると、

「この価格は高いか?安いか?」を考える余裕はありません。

売り方はただ一つ、

「一刻も早く成り行きで撤退する」 という行動を取ります。

これが、

踏み上げ相場が加速する決定的な理由です。

3. なぜ「浮動株」が少ないと危険(チャンス)なのか

もう一つ、プロが必ず確認するのが

「浮動株(市場に流通している株)」の割合です。

自社株買いが行われると、

会社が市場から株を吸い上げるため、

ただでさえ少ない「出口」は、さらに狭くなります。

- 出口が広い銘柄:

→ 売り方が買い戻しても、誰かが売ってくれる

→ 上昇は比較的緩やか - 出口が狭い銘柄:

→ 売り方が一斉に出口へ殺到

→ しかし市場に株がない

→ わずかな買い戻しで株価が跳ね上がる

→ ショートスクイーズ(絞り上げ)が発生

「浮動株が少ない」とはどの程度の水準

- 浮動株比率 10%〜20%以下:【超・要注意(大チャンス)】

株の大半が親会社・役員・銀行などに固定され、

市場に出回る株が極端に少ない状態。

ここで大規模な自社株買いが発表されると、

ストップ高を連発するような垂直上昇が起こることもあります。 - 浮動株比率 30%〜40%:【標準的】

踏み上げは起こるものの、

一定の売りも出るため上昇はややマイルド。

浮動株が少ない × 貸借倍率0.5倍以下 この組み合わせを見つけたら、それは「後出しジャンケン」で勝てる確率が極めて高い、千載一遇のチャンスと言えます。

ワンポイント:四季報のチェック

四季報や証券アプリの『株主構成』の欄で、浮動株(または特定株以外の比率)をチェックしましょう

【実戦】空売り残高から「初動」を掴むステップ

自社株買いのニュースが出たとき、

「空売りが多いらしい」で終わるか、

“どこで入るか”まで判断できるかで結果は決まります。

ここでは、

発表後でも踏み上げ初動を狙える実戦手順を整理します。

STEP 1:空売り残高の「総量」をインパクトで測る

まず、第1章で紹介したツールを使い、

その銘柄に溜まっている

空売り残高(制度信用+一般信用+公表分)の総量を確認します。

最初のチェックポイント :空売り残高 > 自社株買いの買付予定株数

発表された自社株買いの株数よりも、

市場に残っている空売りの方が多い場合、

売り方は物理的に全員が逃げ切れません。

ここで確認したいのは、

「思惑」ではなく 需給の逆転が起きているかどうかです

自社株買いのインパクト指標

インパクト率= 今回の買付最大株数 ÷ 発行済株式総数

- 3%以上:合格ライン

- 5%以上:特級の火種

これだけの株が市場から消えるとなれば、

空売り勢は

「買い戻しの弾が足りなくなる」

という恐怖を本能的に感じ始めます。

STEP 2:機関投資家の「空売り残高」が減っているか、増えているか

次に、IR BANKなどで

大口機関(ゴールドマン、モルガンなど)の

空売り残高の「推移」を確認します。

自社株買い発表後なのに、

機関投資家の空売り残高がまだ大きく減っていない

これは、

- プロがまだ買い戻せていない

- =これから巨大な買い需要が出る余地がある

という、極めて強いサインです。

彼らが本格的に決済を始める前の

この「静寂」こそが、

初動を掴める数少ないタイミングになります。

STEP 3:「踏み上げ三原則」に当てはめる

ここで、第1章〜第3章で解説した指標を一気に確認します。

踏み上げ三原則

- 貸借倍率が 0.5倍以下

- 浮動株比率が 20%以下

- 逆日歩が発生している、または発生リスクが高い

この3つが揃っていれば、

翌朝の寄り付きがどんなに高く見えても、

そこはまだ「通過点」である可能性が高いと言えます。

STEP 4:寄り付き直後の動きで「臨界点」を判定する

自社株買い発表翌日、

市場が開いてから最初の数十分が勝負です。

踏み上げ継続のサイン

- 窓を開けて高く始まる

- 押し目を作らず、成行買いが断続的に入る

これは個人投資家の買いではなく、

証券会社による強制決済(逆指値発動)が

連鎖している動きです。

見送りのサイン

- 寄り付き直後に大きな売り板

- 窓を埋めるようにずるずる下落

これは、

- すでに売り残が整理されている

- 自社株買いの規模が期待外れ

と判断された可能性が高くなります。

実戦のアドバイス: 初心者がチャートだけを見て「高すぎる」と怯えている横で、プロは「空売り残高という燃料がどれだけ残っているか」を計算し、燃料が尽きるまで強気にホールドします。

踏み上げ相場で失敗しないための「出口戦略」

「後出しジャンケン」で首尾よく利益を乗せたあと、

最も大切なのはエントリーではありません。

それは、

「売り方の買い戻しが、いつ終わるのか」

を見極めることです。

踏み上げ相場は、

“売り方が苦しい間だけ”続きます。

苦しみが終わった瞬間、相場は豹変します。

1. 踏み上げの賞味期限:空売り勢の「買い戻し一巡」をどう察知するか

踏み上げ相場は、

売り方が全員逃げ切った(=買い戻した)瞬間に、

買い圧力がピタリと止まります。

その兆候は、必ずデータに現れます。

- 貸借倍率の「正常化」: 0.5倍以下だった倍率が、連日の急騰を経て1.0倍に近づいてきたら注意。これは「燃料が燃え尽きた」合図です。

- 日証金データの変化: 夜間に更新される日証金速報で、「売り残」の減少ペースが鈍化、あるいは「買い残」が急増し始めたら、そこが天井圏である可能性が高いと言えます。

- 逆日歩(品貸料)の解消: 売り方の首を絞めていた「レンタル料」が急減した場合、需給の逼迫が解消されたことを意味します。

2. 退場サインは「出来高を伴う上ヒゲ」

チャートにも、

売り方の「断末魔」ははっきり現れます。

【最重要シグナル】

- 過去最大級の出来高

- それにもかかわらず

- 長い上ヒゲを残す

これは、

- 強制決済(踏み上げの買い)が出尽くした

- その直後から、利益確定売りに押し返された

という状態です。

出来高=エネルギー

そのエネルギーを使い切っても上がらないなら、

上昇トレンドは終盤です。

3. 自社株買い「終了後」に待つ需給の崖

忘れてはいけないのが、

会社側の自社株買いにも終わりがあるという事実です。

発表内容との照合

- 買付上限株数

- 買付期間

- 直近の出来高推移

を見て、

「もう大半、買い終えているのでは?」

という視点を必ず持ってください。

需給の崖(がけ)

- 会社の買い(盾)が消える

- 空売りの買い戻し(燃料)も尽きる

この2つが同時に起きたあと、

株価を支えるものは何も残っていません。

ここで起きるのが、

「需給の崖」です。

だからこそ、この戦略の鉄則は一つ。

天井を当てに行かない

8分目で、必ず降りる

結論:自社株買い発表後からでも「勝機」を見出す需給分析の力

自社株買いが発表されると、

夜間PTSや翌日の市場では株価が急騰することが多く、

「もう上がってしまった後では遅い」と感じてしまいがちです。

しかし、本記事で解説してきた

「空売り残高」という視点を持てば、

その景色は一変します。

発表直後の急騰は、あくまで

期待感による“第一波”にすぎません。

本当の注目点はその裏側――

逃げ場を失った空売り勢がどれだけ残っているのか、

そして、どれほどの踏み上げエネルギーが

まだ市場に溜まっているのか、です。

日証金やIR BANKといったデータを使えば、

この「見えない燃料」を発表後からでも冷静に逆算できます。

それができれば、自社株買いのニュースは

「乗り遅れた材料」ではなく、

高い期待値を持って臨める“仕掛け直後の局面”に変わります。

最後に:この戦略の本質

- 自社株買いという 「火種」 を確認する

- 空売り残高という 「燃料」 を計る

- 踏み上げの 「初動」だけ に乗る

この3点を徹底するだけで、

相場の見え方は大きく変わります。

「もう遅い」と諦めていたその場面こそ、

実は需給の歪みが最大化する

“後出しジャンケンが成立する瞬間”かもしれません。

チャートの表面的な動きに振り回されるのではなく、

その裏側で何が起きているのかを読み解く。

需給を理解する力こそが、

あなたの投資を次のステージへ引き上げる最大の武器になるはずです。

コメント